永续合约是一种衍生品。从交易的角度来说,它类似于传统的期货合约,但又有一些不同之处。首先它没有到期或结算日,永续掉期合约类似于一个保证金现货市场,因此它的交易价格接近于标的参考指数价格,这与期货合约不同,由于基差的原因,期货合约的交易价差可能存在显著的不同。其次锚定现货价格的主要机制是资金费用。

注:“基差就是某一特定地点某种商品的现货价格与同种商品的某一特定期货合约价格间的价差。 基差是期货价格与现货价格之间实际运行变化的动态指标。”

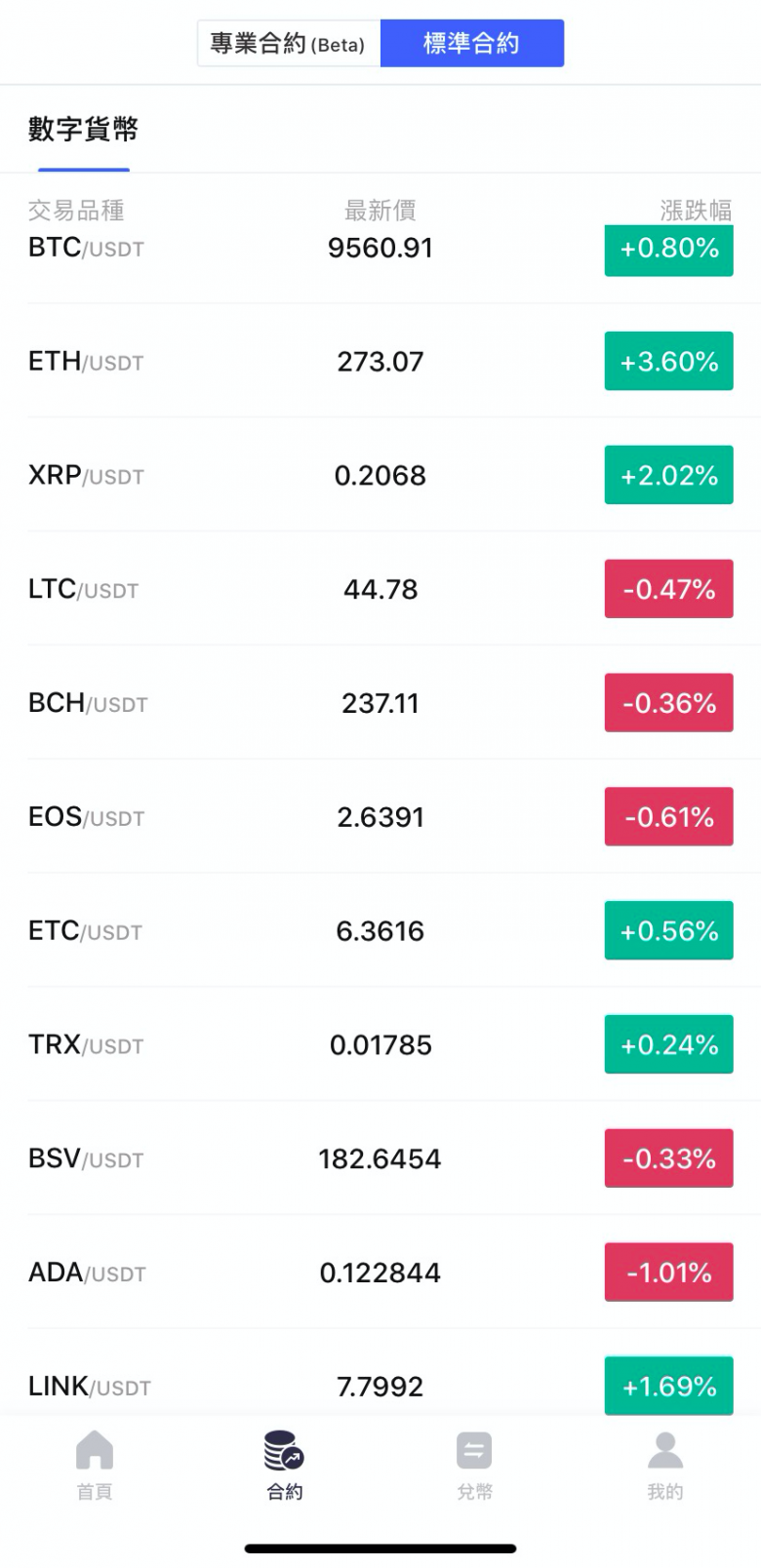

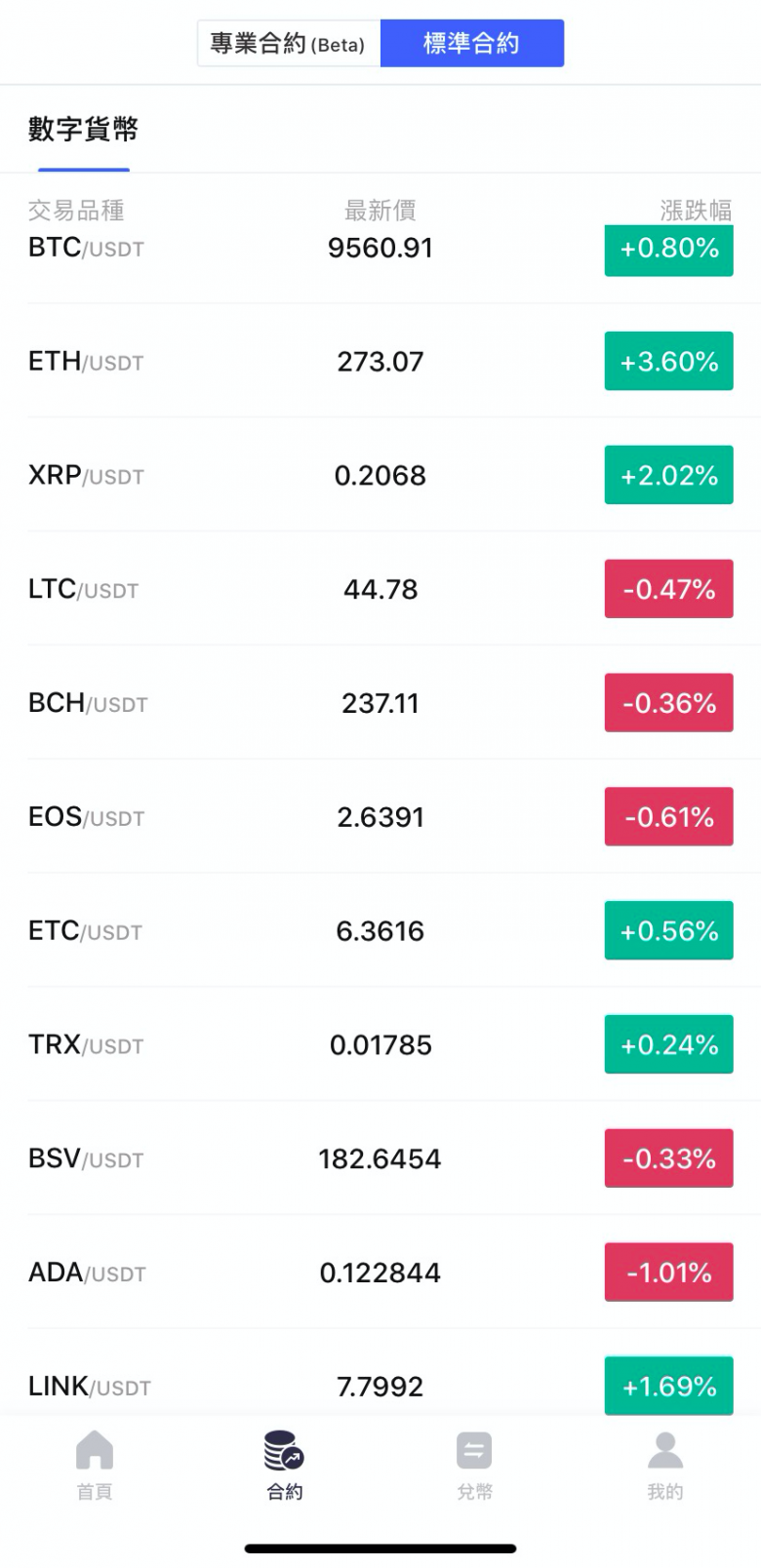

正向合约即保证金和结算方式都采用稳定币的合约。目前,大部分数字资产衍生品交易所的正向合约都采用Tether 发行的稳定币Tether USD(简称USDT),即交易合约和结算盈亏都用USDT,USDT也是目前发行量最大的稳定币,与BTC一样是如今加密生态中流动性最好的资产。Bingbon正在内测的专业版永续合约即正向合约,用户只需持有USDT,就可以直接进行BTCUSDT、ETHUSDT等永续合约交易,而不需要分别持有BTC和ETH,之后Bingbon也会陆续上线其他主流币永续合约。

永续合约的市场机制

永续合约目前的主要形式是滚动合约(Rolling Spot Futures)。滚动合约是一种当日结算并自动展期的期货合约,每个交易日结算损益,交易者持有的合约头寸会在交易日结束时自动展期。此外,还会对资产的现金流进行交换,多头向空头支付资金费用,以补偿空头的资金成本。滚动合约实际上相当于自动续期现货合约和日度货币互换的结合,这种产品起源于1993年芝加哥商品交易所(ChicagoMercantile Exchange,CME)为避免现货底层结算的巨大成本而开发的外汇滚动合约,随后又出现了黄金滚动期货合约等品种,主要面向网络零售市场,服务没有实物交割需求的小额投资者。此类合约操作相对简单,不需要考虑交割和换仓等步骤,对投资者的专业性要求相对较低,可以提供与现货相接近的使用体验。

在交易期货合约时,交易者需要了解期货市场的几种机制。 需要注意的关键部分是:

公平价格:永续掉期合约使用合理公平价格方法。公平价格决定了未实现盈亏以及强平价格。

起始和维持保证金:这些关键的保证金水平决定了可以使用多大的杠杆,以及在什么价格会触发强制平仓。

资金费用:买方和卖方之间每隔 8 小时定期支付费用。 如果费率为正,多仓将支付而空仓将获得 资金费率,如果费率为负,则相反。请注意,您只有在资金时间戳时持有仓位,你才需要支付或收取资金费用。

资金时间戳:00:00(UTC+8)、08:00(UTC+8)和16:00(UTC+8)。交易者可以在交易页右上角的查到当前合约的资金费率。 同样您也可以在各自的“合约明细”中查到这个费率。 历史费率可参见资金费率历史。

Bingbon永续合约例证

正向永续合约的价格变动和合约盈亏之间的关系是线性的。

例:假设当前BTC价格为10,000 USDT / BTC,某用户此时以10,000 USDT / BTC均价开多,10倍杠杆,开多1 BTC;

如果 BTC价格上涨,在11,000 USDT / BTC的价位全部平仓。

盈亏 =(平仓均价-开仓均价)* 持仓量= (11,000-10,000)* 1 = 1,000 USDT

(为便于理解,不计所有费用)

如果 BTC价格下跌,在9,000 USDT / BTC的价位全部平仓。

盈亏 =(平仓均价-开仓均价)* 持仓量= (9,000-10,000)* 1 = -1,000 USDT

(为便于理解,未计算平台费用)

反向合约即通过合约标的物币本位进行交易和结算的合约。反向合约即币本位合约,如果要进行BTC合约交易,就必须持有BTC作为保证金,且最后结算也是BTC进行结算,如果是ETH合约交易,那必须持有ETH才可进行交易。

反向合约的价格变动和合约盈亏之间的关系是非线性的。

例:假设某交易所反向永续合约使用USD报价,但是所有的盈亏都采用BTC来结算。某用户在8,000 USD / BTC时买入价值10,000美元的合约;

如果BTC价格上涨,在10,000 USD / BTC的价位全部平仓。

盈亏= (1/开仓均价 -1/平仓均价)* 持仓量= (1/8,000-1/10,000) * 10000 = 0.25 BTC

(为便于理解,未计算平台费用)

如果BTC价格下跌,在6, 000 USD / BTC的价位全部平仓。

盈亏= (1/开仓均价 -1/平仓均价)* 持仓量= (1/8,000-1/6,000) * 10000 =-0.417BTC

(为便于理解,未计算平台费用)

可见,由于反向合约的非线性性质,此时损失也较大。如果按照法币本位价值计算 ,反向的亏损比正向大。 相反,对于做空的投资者来说,以计算的话,当下跌时的利润会比同样幅度比特币价格上升时所导致的亏损大。

Bingbon永续合约的优势

以Bingbon推出的USDT保证金永续合约为例:

一、账户损益更清晰,更容易理解

从上面正向合约和反向合约的损益计算方式,我们可以发现正向合约的更为容易理解和直观。Bingbon的USDT保证金永续合约全程以USDT结算,用户对账户的损益一目了然,计算方式更为简单,对普通用户友好,可随时根据其调整自己的投资策略。

二、风险相对比反向合约小

在进行反向合约交易时,我们需要关注底层资产保证金的风险,加密的波动性很大,由于反向合约的非线性特点,在剧烈行情波动时爆仓更快。而Bingbon采用USDT作为保证金的永续合约,由于USDT稳定币的价格波动幅度小,流动性好,用户无需对冲保证金的风险,保证金更加保值。

三、操作更加便捷,摩擦成本更小

在Bingbon平台,账户拥有USDT一种数字货币便可进行所有合约的交易,便于用户操作和管理。这不仅避免了币种转换之间的损耗,提高资金利用率,让合约交易成本更低;而且对于用户来说操作更加方便,避免错失行情。

总结

永续合约适合普通投资者,符合区块链资产非中心化的理念,适合通证市场现状,可以防止累积穿仓分摊影响投资者预期,增加市场活跃度,方便进行套利和套保,有利于引入机构投资者,完善市场定价机制。

永续+正向 Bingbon 交易所的永续合约不同于交割合约,不需要考虑交割和换仓等繁琐步骤,投资门槛低,体验上接近现货交易,更适合普通投资者。同时,Bingbon 交易所合约采用了正向合约,与之对应的就是反向合约,反向合约也就是币本位合约,该合约的缺点在于你做多时,一旦出现反向行情,保证金价值会下降,爆仓风险较大,而且币种划转复杂。

而 Bingbon 交易所采用了稳定币结算模式,提供全保证金通用机制,存入 USDT 即可交易 Bingbon 所有币种合约,而无需根据不同币种合约划转不同数字资产。化繁为简,小白一键操作,且有效提高了资金利用率。