华强方特,这家最接近迪士尼的中国本土主题公园公司,终于发起了IPO冲刺。

在不到10年的时间里,华强方特已经在全国建成了23个乐园,此外,还有21个乐园拟建设或是建设中。快速“跑马圈地”的背后,华强方特打破了主题公园大多分布在一线城市的“迷思”:北到沈阳、西到嘉峪关、南到南宁、东到宁波,中部还有河南安阳、河北邯郸、山东菏泽……在这些二三四线城市,华强方特都纷纷落子。

数据显示,华强方特2018年的游客量已经在全世界范围内,排名第5。排在它前面的,分别是迪士尼、默林(旗下有乐高乐园)、环球影城,以及国内的央企——华侨城。

然而,当我们细看华强方特的财务数据,却发现了诸多值得思考的细节。

首先,华强方特位于各地的主题公园运营公司中,有一半左右处于亏损的状态,其中厦门方特2018年亏损超1亿元,芜湖方特2018年亏损8500多万元……

其次,2018年累计4200多万的游客数量来自旗下20多个乐园,平均下来,每家乐园的年游客量在200万人左右。而在旅游行业,300万人的年游客量,是判断一个主题公园能否盈利的一个重要平衡点。

相比之下,上海迪士尼2018年的游客量为1180万人,迪士尼位于美国佛罗里达州的迪士尼魔法王国是全球游客量最大的单体主题乐园,2018年的游客量突破了2000万人。国内的珠海长隆,去年的游客量也突破了1000万人。

第三,尽管华强方特单体乐园运营不少都亏损,但其公司本身,持续多年处于盈利状态。2018年全年,华强方特营收43.3亿元,净利润7.87亿元,且双双稳定增长。

招股书的数据,揭示了华强持续盈利的秘密——2018年的净利润中,5.8亿来自于方特电影,这家公司为华强方特各地的乐园提供特种电影,这才是华强方特最大也是最为稳定的利润来源;其次,方特动漫贡献了1.9亿元利润,旗下的《熊出没》系列动画电影和动画片家喻户晓。

在旅游行业资深人士看来,华强方特与迪士尼,虽然业务形态相似,但几乎是完全不同的两种产品和经营模式,两厢对照,或许能对国内主题公园的多层生态有更深一层的洞察。

全球游客量第五,单用户消费偏低

7月中旬暑假期间,小娱找了一个不算炎热的日子,探访了位于郑州中牟县的郑州方特主题公园。令人意外的是,整个方特三个园区客流量比想象中的要少很多,园内每个项目都无需排队,甚至需要凑够几个人一趟再放行。

翻看招股书,华强方特在各地主题公园的盈利状况差异悬殊,其中郑州方特就是全国各地的园区当中,规模最大、营收最高,但却亏损的项目。

在旅游行业人士看来,迪士尼囿于高昂的建设成本,只能选择上海这种国际化大都市,下沉不到二线城市,更不要说三四线。而华强方特拥有自产设备、技术、工程、内容等全链输出能力,有效控制成本的基础上,才能够不断向低线渗透。

从招股书透露的21个二三线园区建设规划来看,未来很长时间内,华强方特的策略依然是,不去一线“拼刺刀”,凭借成本优势,在中国腹地城市的广阔天地收割市场。但这种务实的低线扩张策略,如何才能更有效更集约,或许值得更多的探讨。

提起“华强”两个字,相信大家都不怎么陌生。华强北电子市场和华强电子世界在互联网时代叱咤南北,而华强方特跟它们跟其实同属一脉,都是深圳华强集团旗下的公司。

华强方特成立于2006年,最早从事计算机系统集成,为科技馆、少年宫、商业中心提供环幕4D影院服务。同年,重庆金源方特科幻公园开业算是主题公园的试水。

2010年芜湖方特梦幻王国开业以后,华强方特主题公园业务步入正轨。2015年底,华强方特挂牌新三板,主要业务包括主题公园、文化内容产品及特种电影、数字动漫、文化衍生品等。

此后的三年,华强方特的营收数据从28.05亿增长至2018年的43.45亿,净利润从6.64亿增长至7.87亿,期间还在2016年和2017年分别作了两次增发共募资27亿。2018年,核心收入来源主题公园业务营收36亿元,占比83%;《熊出没》等动漫IP内容、特种电影则贡献了7.31亿的营收,占比为16.83%。

这一业绩表现,对比主板企业也不逊色。

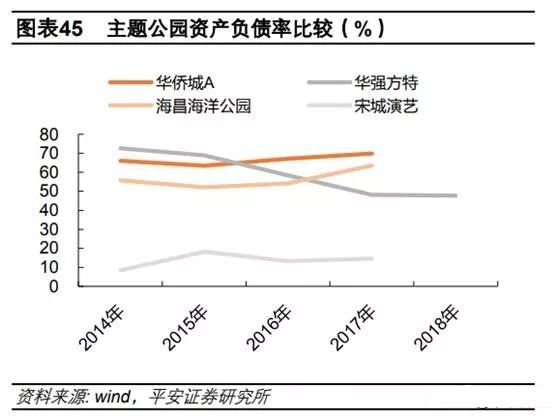

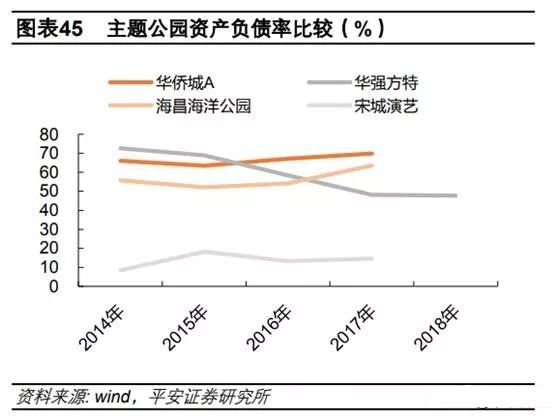

值得注意的是,随着华强方特转向轻资产输出的路径,公司资产负债率逐年下降。这是目前几乎所有主题公园品牌都在转型的方向。海昌海洋公园轻资产战略起步较晚,又新开了两个重资产项目,导致其净负债率从前一年的77.8%骤升至2018年的135.7%。而典型轻资产模式的宋城演艺,剥离六间房后,资产负债率只有10.43%。

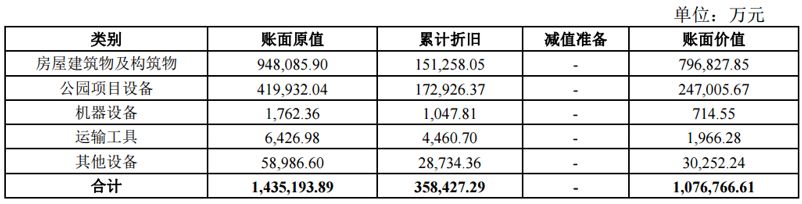

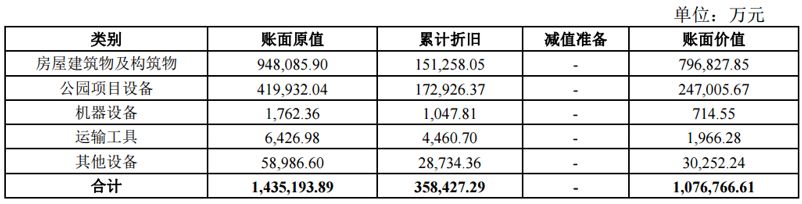

不过华强方特虽然在寻求较轻资产的扩张模式,目前阶段仍难摆脱重资产特征。其固定资产与在建工程累计约128亿,占总资产的66.4%。

招股书表示,固定资产目前“状态良好,总体成新率75.03%”,但主题公园开业三年后一般要进行设备更新换代,平均5-10%的更新率,仅2018年折旧就达到35.82亿元。

此外,在主题公园业务中,园区运营收入占比达到69.14%,其中票务占比75%左右。迪士尼、环球影城、华侨城等主题公园运营业务毛利率普遍在40%以上,宋城演艺更是达到了70%以上,而华强方特该数据为35%左右。

华强方特在招股书中分析,主要是由于公司缺少具有世界影响力的IP和品牌,以及公司主题公园主要位于国内二三四线城市,较上述三家有一定的区位劣势,和同样耕耘二线城市的曲江文旅毛利率则较为接近。

事实上,如果将华强方特与上海迪士尼相比较,方特入园人数(4207万)近4倍于后者(1180万),但上海迪士尼仅门票一项营收差不多相当于华强方特全部乐园、全部业务的总营收。单用户消费相对较低,是方特瞄准二三线市场磨合出来的经营状况,也是其需要突破的瓶颈。

哪个乐园最赚钱?政府补贴占近半利润

尽管单人消费比不上迪士尼,但定位于中国二三线市场的方特,在市场快速增长红利与各地政策红利的驱动下,迅速将旗帜插到全国各地。待建与建设中的项目,也更加深入到“下沉市场”。

2012年以前,华强方特基本以比较重的自主投资模式在做主题公园,独立负责主题公园的投资、建设和运营,享有主题公园的全部运营收益。沈阳、青岛、厦门、株洲、郑州等地均采用此模式。

2012年以后,方特逐步向轻资产扩张模式转型。对比世界十大主题乐园排行榜中其他企业,方特的增长一骑绝尘,依靠的就是适应性强的产品+轻资产快速复制的模式。